Warren Buffett ofereceu uma defesa firme das recompras de ações em sua carta anual aos acionistas da Berkshire Hathaway no sábado, dizendo que as compras de ações da Berkshire e das dezenas de empresas de capital aberto que ela possui são uma benção para os investidores.

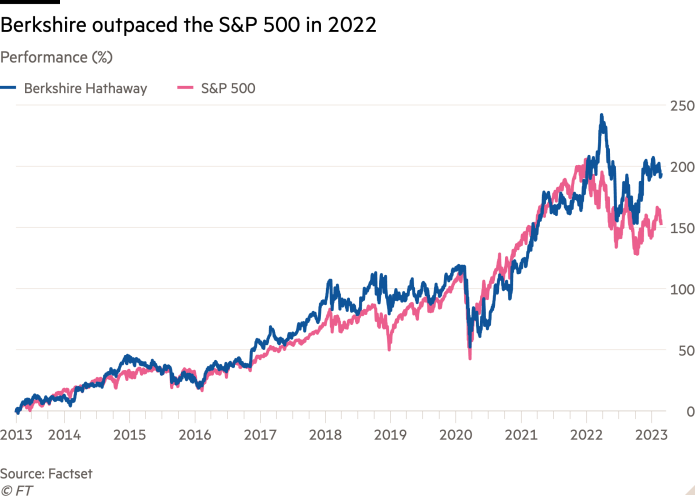

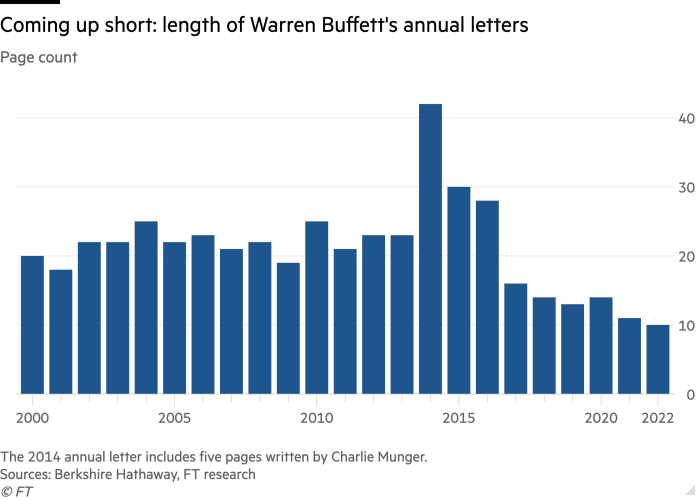

Os comentários do investidor de 92 anos vieram em O discurso anual mais curto Foi publicado décadas atrás e acompanhou os resultados mostrando que a Berkshire sofreu uma perda de US$ 22,8 bilhões no ano passado, impulsionada por um declínio no valor de sua carteira de ações.

A defesa de Buffett ocorre semanas depois que um novo imposto sobre recompra de ações entrou em vigor nos Estados Unidos. O imposto foi uma das poucas medidas de aumento de receita que encontraram apoio unânime entre os democratas do Senado quando aprovaram a Lei de Redução da Inflação, a abrangente lei tributária e climática do presidente Joe Biden.

Os defensores do imposto argumentaram que as recompras fazem pouco para apoiar a economia subjacente e podem ser gastas em despesas de capital ou devolvidas aos trabalhadores na forma de melhores salários. Outros, incluindo Buffett, argumentam que as recompras podem fornecer uma maneira prudente de aplicar capital.

“Quando lhe dizem que todas as recompras são prejudiciais aos acionistas ou ao país, ou particularmente benéficas aos CEOs, você está ouvindo uma pessoa analfabeta econômica ou um demagogo (personalidades que não são mutuamente exclusivas)”, escreveu Buffett.

O CEO da Berkshire disse que quando as recompras ocorreram a “preços de valor cumulativo” beneficiaram todos os acionistas, referindo-se aos investimentos que sua empresa fez na American Express e na Coca-Cola na década de 1990.

Enquanto a Berkshire parou de comprar novas ações dessas empresas, as recompras concluídas pela American Express e pela Coca-Cola consolidaram a propriedade do amplo conglomerado nas duas empresas e fizeram da Berkshire sua maior investidora.

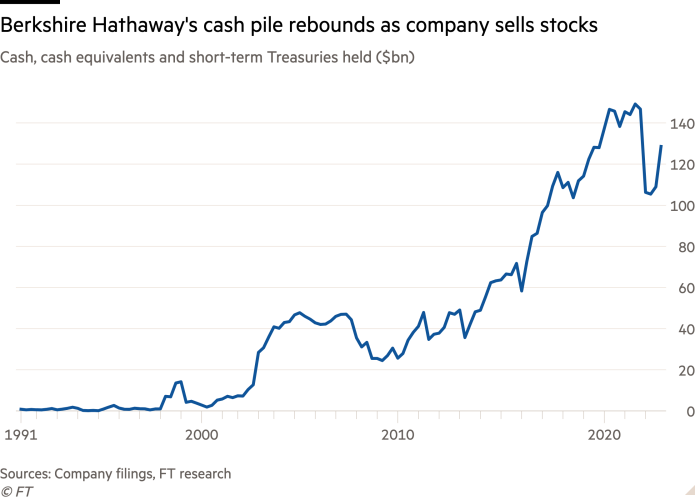

A Berkshire aumentou suas compras de ações nos últimos anos, principalmente em um momento em que Buffett encontrava poucas alternativas atraentes de investimento. A empresa gastou US$ 7,9 bilhões em 2022 para comprar suas ações.

As recompras deste ano serão tributadas pela primeira vez, com as autoridades projetando que as recompras de ações podem gerar US$ 74 bilhões em receita para o Tesouro dos EUA na próxima década. Esse número pode aumentar ainda mais se os formuladores de políticas dos EUA aumentarem a alíquota de 1 por cento.

Buffett disse aos acionistas no sábado que espera que a Berkshire pague mais impostos nos próximos anos à medida que o conglomerado cresce, calculando que a empresa pagou US$ 32 bilhões em impostos na última década.

“Não devemos menos ao país: o dinamismo da América deu uma grande contribuição para todo o sucesso da Berkshire – uma contribuição que a Berkshire sempre precisará”, escreveu ele. “Dependemos do American Tailwind e, embora tenha sido atenuado de tempos em tempos, seu ímpeto sempre voltou.”

Buffett ofereceu pequenas pepitas de sabedoria em um discurso anual geralmente feito pelo público por seus pensamentos sobre investimentos e o mundo.

A carta tinha 10 páginas, cerca de metade do tamanho de suas cartas desde 2000, e incluía quase uma página de citações de seu parceiro de longa data Charlie Munger. Suas cartas só ficaram mais curtas à medida que envelhecia; No entanto, as centenas de páginas que ele escreveu para os acionistas desde a década de 1970 significam que os investidores só precisam examinar seus arquivos para encontrar suas opiniões.

Buffett adotou um tom otimista ao apresentar alguns de seus maiores sucessos: “Mercados eficazes estão apenas nos livros didáticos”, a importância crítica do “poder da composição” e “evitar comportamentos que possam produzir quaisquer necessidades monetárias inconvenientes em momentos inconvenientes. ”

“A lição para os investidores: as ervas daninhas murcham quando as flores florescem. Com o tempo, são necessários apenas alguns vencedores para fazer maravilhas. E sim, vale a pena começar cedo e viver até os 90 anos também.”

A Berkshire registrou lucros de US$ 18,2 bilhões no quarto trimestre de 2022, uma queda de mais de 50% em relação ao ano anterior. No ano inteiro, a empresa teve um prejuízo líquido de US$ 22,8 bilhões, de um lucro de US$ 89,8 bilhões em 2021.

No entanto, esses números foram significativamente afetados pela queda dos preços da carteira de ações da Berkshire de US$ 309 bilhões, que caíram junto com uma liquidação generalizada nos mercados financeiros. As regras contábeis exigem que a Berkshire relate esses ganhos e perdas não realizados a cada trimestre em seus resultados.

Buffett disse que a medição era “100% enganosa quando apresentada trimestralmente ou mesmo anualmente”.

O negócio principal da empresa, que inclui a linha ferroviária BNSF e a fornecedora de sorvete Dairy Queen, registrou lucro de US$ 6,7 bilhões nos últimos três meses do ano, queda de 8% em relação ao ano anterior.

Buffett disse que o lucro operacional anual de US$ 30,8 bilhões foi um recorde para a Berkshire.

A pilha de caixa da empresa aumentou para US$ 128,6 bilhões no final do ano, de US$ 109 bilhões em setembro. No último trimestre, a Berkshire vendeu mais de US$ 16 bilhões em ações e vendeu ações da fabricante de chips Taiwan Semiconductor Manufacturing, do banco regional norte-americano Bancorp e do Bank of New York Mellon.

Apesar de não adicionar novas ações à sua carteira no último trimestre, Buffett encontrou outros lugares para espalhar o dinheiro da Berkshire. No início do ano, ela gastou dezenas de bilhões de dólares comprando ações das principais petrolíferas Occidental Petroleum e Chevron, e no quarto trimestre a aquisição da seguradora rival de Gana pela Berkshire foi concluída.

A empresa revelou no sábado que comprou uma participação de 41,4% na rede de paradas de caminhões Pilot Flying J por US$ 8,2 bilhões em janeiro, o que lhe deu uma participação majoritária na empresa. A Berkshire comprou pela primeira vez uma participação na empresa em 2017, mas não divulgou detalhes financeiros do negócio até este fim de semana.

Seu relatório anual também mostrou que a Berkshire aumentou os gastos de capital em suas unidades de energia e ferroviárias.

Mas o relatório, analisando o vasto império de negócios da Berkshire com mais de 380.000 funcionários, forneceu mais evidências da disparidade na economia dos EUA.

A empresa disse que seu negócio de vestuário, que inclui a marca Fruit of the Loom, está diminuindo, à medida que os varejistas lutam com estoques altos e vendas desaceleradas. “Uma desaceleração em novos pedidos foi observada em quase todas as regiões no quarto trimestre”, disse a TTI, que distribui componentes eletrônicos.

As altas taxas de juros afetaram fortemente as unidades de construção e construção da Berkshire. A Clayton Homes, fabricante de casas modulares, disse que sua carteira de pedidos diminuiu drasticamente e que espera que as vendas de novas residências continuem desafiadoras.

Uma das joias da coroa da Berkshire – a unidade de seguros de automóveis Geico – registrou sua sexta perda de subscrição trimestral consecutiva. A Berkshire revelou que conseguiu o apoio de alguns estados dos EUA para aumentar os prêmios de seguro que cobra dos clientes, dadas as altas indenizações que teve de pagar nos últimos anos.

“Como resultado, atualmente esperamos que a Geico gere um lucro de subscrição em 2023”, disse a Berkshire.

“Maven da Web. Geek de cerveja irritantemente humilde. Fanático por bacon. Criador típico. Especialista em música.”

More Stories

O JPMorgan espera que o Fed reduza sua taxa básica de juros em 100 pontos base este ano

O número de milionários Bitcoin aumentou 111% – por que, como e eles ficarão mais ricos agora?

As ações da gigante de chips de inteligência artificial Nvidia caíram apesar de suas vendas recordes de US$ 30 bilhões